Prima notizia: è in ristampa “Schei in fumo” la storia del rogo della finanza veronese scritto da Ivano Palmieri per la Cierre Edizioni. E’ una notizia vera perché far leggere un libro è impresa ardua e perché sui venti anni di follia della finanza veronese si è strappato finalmente il velo del silenzio (del libro hanno parlato soltanto gli organi di stampa non mainstream in città...) e della acquiescenza verso i lunghi regni di Carlo Fratta Pasini, alla Popolare, di Paolo Bedoni alla Cattolica e di Paolo Biasi alla Fondazione CariVerona. E questo, per un libro ed un professore in pensione, è un grandissimo risultato.

Seconda notizia: il dibattito sul libro organizzato sul web dall’associazione “La città che sale“, presieduta da Alberto Battaggia, ha tenuto incollate alla sedia più di cento persone dal dopocena sin quasi alla mezzanotte di ieri. Ed era una fetta non piccola della classe dirigente della città: il dg della Fondazione CariVerona, Giacomo Marino (unico uomo di finanza a metterci la faccia, chapeaux, e a spiegarne la nuova stagione), due ex sindaci (Tosi e Zanotto): industriali come Giuseppe Manni e l’ex direttrice di Castelvecchio Paola Marini; professori universitari; politici in servizio come Massimo Ferro e Gianni Dal Moro e nella “riserva” come Luigi Viviani; sindacalisti e giornalisti (pochi, as usual).

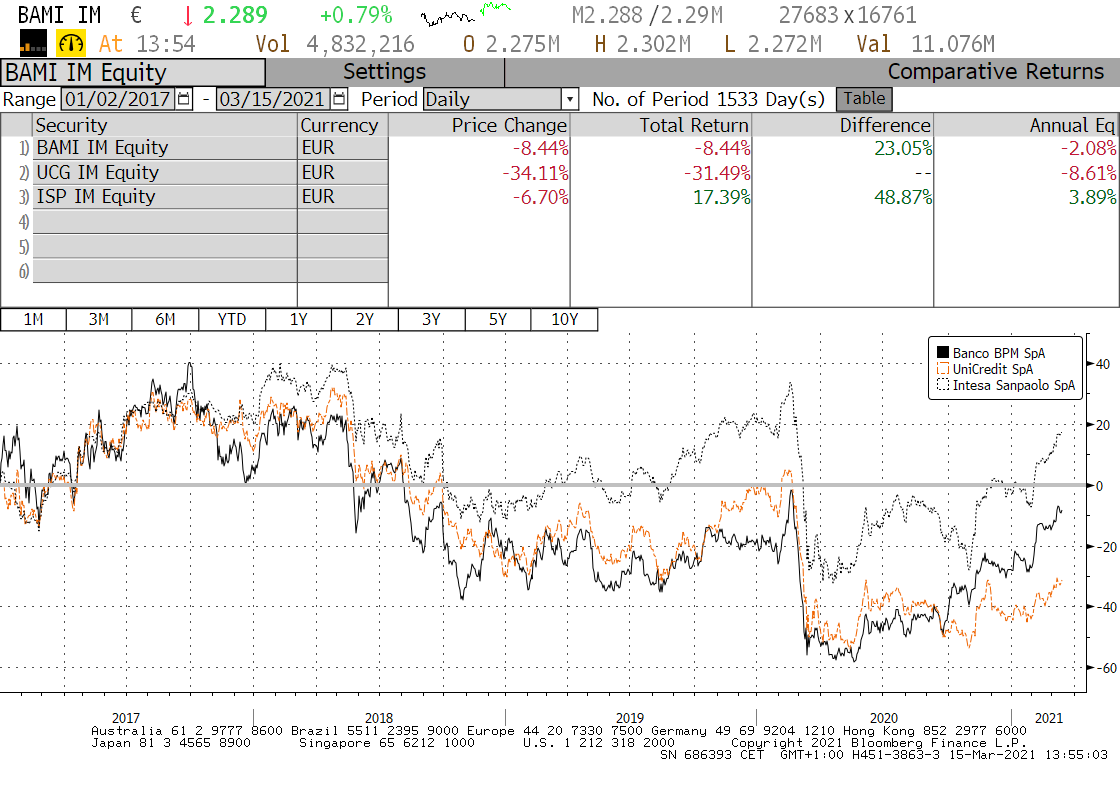

Partiamo da un dato: il crollo finanziario delle istituzioni finanziarie scaligere fu un fatto nato esclusivamente “in house” (come il crack della Popolare Vicentina e di Veneto banca) o fu anche generato dal “di fuori”? La domanda è centrale. L’Adige ha chiesto aiuto ad una delle più titolate società finanziarie indipendenti, la veronese Consultique, per analizzare quasi 25 anni di andamenti dei titoli e dei loro rendimenti. Spiega Andrea Cattapan: «Il grafico comparativo di Cattolica (è quello in alto) ci mostra delle cose piuttosto interessanti: il primo decennio del secolo caratterizzato da una cospicua sovraperformance rispetto al Leone di Trieste. Un risultato

legato sia al buon andamento dei conti societari, sia alle attese di una fusione con altri soggetti di bancassurance. Meno brillanti, invece, gli anni successi alla crisi Lehman (per il venir meno delle possibilità speculative di merger) e il decennio 2010-2020, con il legame con le banche venete certamente negativo e un’ultima fase di mercato che ha particolarmente depresso i corsi azionari. In realtà, fino a fine 2019 Cattolica e Generali potevano vantare una performance molto simile»

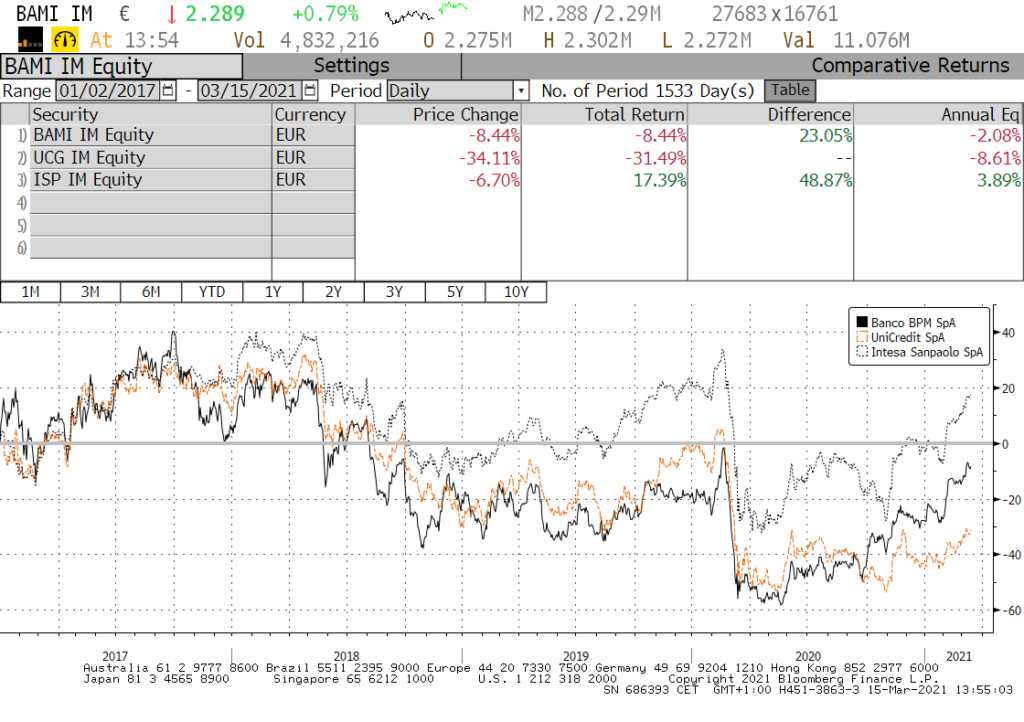

«Similarmente – aggiunge Cattapan – , anche per Banco Popolare: fino alla crisi Lehman, il titolo era molto apprezzato dagli investitori, visti i fondamentali brillanti in termini di redditività. Le integrazioni con Novara e Italease sono state però un elemento troppo negativo per resistere nel periodo 2007-2016, con al centro la crisi global internazionale e quella italiana legata al debito pubblico.

Troppo debole la banca veronese per non capitolare, anche qui, per i pesanti contraccolpi legati alla questione delle banche risolte causa bail-in (venete e non). Migliore, invece, l’andamento negli ultimi anni, dopo l’integrazione con Popolare Milano: performance non al top come quelle di Intesa Sanpaolo (che batte tutti le altre banche con grande distacco), ma una resa che negli ultimi tempi è anche migliorata per l’accrescersi di un certo appeal speculativo» conclude così Cattapan.

Il risultato è stato però devastante: dal 17/11/2000 al 15/03/2021 Cattolica come total return (quindi dividendi inclusi) ha ottenuto un -50,96%; Generali -21,84%.

Più articolato il giudizio sul Banco BPM che trova origine da più operazioni societarie: dal 1998, come Banca Popolare di Verona – Banco S. Geminiano e S. Prospero, fino a fine giugno 2007, più 113,88%; nel secondo periodo da luglio 2007, quando c’è la fusione con Novara (Banco Popolare), fino a fine 2016, meno 97,15; da allora sino ad oggi, come Banco BPM, meno 8,44%. Il risultato nell’intero periodo è meno 94,4%.

Tutte colpe esterne, allora? Giuseppe Manni, che quelle società ha visto come consigliere d’amministrazione, parla chiaramente di “disastro economico senza attenuanti con responsabilità chiare in capo ai vertici per incompetenza, problemi caratteriali, lungo esercizio del potere senza contrappesi da parte dei Cda, degli organi di controllo interno, delle autorità di vigilanza e degli stessi soci tacitati in assemblea con dividendi che non nascevano dall’attività istituzionale ma dalla vendita dei gioielli di famiglia e dalla distribuzione di riserve a detrimento del patrimonio netto». Sergio Noto, che insegna storia dell’economia, aggiunge del silenzio complice di chi a Verona vedeva i rischi, l’uso quasi privato del patrimonio pubblico, ma accettava tutto pur di ottenere benefici…

Per Gianni Dal Moro, che punta in Parlamento alla riforma delle vigilanze riunendo sotto Bankitalia Consob e Ivass che hanno dimostrato ritardi, scarso dialogo e conflitti di interesse, è la «falsa idealizzazione di un Veneto-Baviera d’Italia che ha generato protezionismo e provincialismo, una visione localistica che si perpetua nelle proposte per il salvataggio di VeronaFiere e dell’aeroporto Catullo e che ha tradito la matrice popolare e cattolica della finanza scaligera che è sorta dalle persone e non dalla finanza. Presidenti di lungo corso hanno portato ad un deficit di trasparenza (12 anni Bedoni di leadership, 14 Fratta Pasini, più di 20 Biasi) che ha amplificato a Verona la portata di eventi esterni come la crisi Lehman, quella dei debiti sovrani, il crollo dei tassi d’interesse che ha reso meno profittevole l’attività delle banche ordinarie».

Ma nelle vicende della finanza scaligera ci sono altre porcate: la vendita dei diamanti agli sportelli bancari, i derivati, le operazioni finanziarie ad alto rischio rifilate ai risparmiatori: parliamo di patrimoni conservati per la vecchiaia o i figli totalmente azzerati. Lehman Brothers, al confronto, erano dei dilettanti… «Un danno enorme è stato fatto – sottolinea Massimo Ferro – , ma non credo ad una visione così catastrofica, ad una città che si “adatta” al potente di turno. Verona è ancora in piedi con 150 miliardi di ricchezza fra depositi e titoli. Il problema è la selezione della classe dirigente del recente passato che è stata altra cosa rispetto alla generazione della ricostruzione: un periodo contraddistinto da una partecipazione ampia, da una finanza molto forte di matrice cattolica, da una Chiesa molto forte, da un solo quotidiano che faceva “sintesi” (bontà sua… ndr) e da partiti che sapevano trovare un comune denominatore». Un mondo perfetto, che ha generato dei mostri però.