(di Stefano Tenedini) La sabbia scorre veloce nella clessidra di Cattolica Assicurazioni, alla vigilia dell’Opa promossa da Generali per l’acquisto totalitario delle azioni e procedere poi in un secondo tempo al delisting della compagnia veronese, cioè ritirare il titolo dalla Borsa. Per gli azionisti e i soci sono stati anni difficili, sia dal punto di vista dei risultati che della remunerazione in termini di dividendi, con piani industriali non sempre all’altezza di una grande tradizione e un vertice sempre più avvolto in se stesso e in operazioni contestate. Quest’anno l’accelerazione finale verso la rivoluzione, con la trasformazione da coop in SpA, la sostituzione dei consiglieri, le indagini di Consob e Ivass, le inchieste giudiziarie. Un epilogo doloroso anche per quanto riguarda il valore sociale della compagnia, i timori per i dipendenti e la forte preoccupazione della rete agenziale per l’abbraccio del Leone.

La scalata di Trieste a “cima Verona” (ma la si può onestamente definire una passeggiata) è iniziata un anno e mezzo fa, nella primavera dei lockdown, sotto forma di un aumento di capitale riservato per 300 milioni, “suggerito” dalle autorità di vigilanza per rimettere sul giusto binario gli equilibri patrimoniali della società. Con quella fiche Generali si è presa un quarto di Cattolica (il 24,4%) al prezzo di realizzo di 5,5 euro. Dopo un anno s’è fatta avanti di nuovo, stavolta per prendersi il 100 per cento con 6,75 euro ad azione. Non abbastanza, a parere del mercato: il titolo ha superato subito la soglia di 7 euro e ci è rimasto finora (a 7,14 euro la chiusura di ieri sera, dopo aver toccato 7,17 in mattinata). Non è stata né una galoppata trionfale né una botta di orgoglio: significa “la vostra offerta è scarsa, però non crediamo che Cattolica valga tanto di più: mezzo euro, ma andrebbe bene anche meno”.

A sperare in un “ravvedimento operoso” di Generali sono rimasti soltanto pochi romantici sognatori, che ipotizzano una buonuscita ben più cospicua: chi dice 12 euro e chi 15, e c’è chi ha alzato l’asticella fino a 20 euro. Beh, insomma, piano coi numeri. A parte il fatto che quanto può valere davvero l’azione Cattolica (anche grazie ai conti positivi del primo semestre) è cosa ben diversa da quanto Generali sia disposta a spendere. Insomma, quanto pesa oggi che l’Opa non è solo un’ipotesi ma è ormai alle porte, imminente? Quali speranze possono nutrire i soci e gli azionisti per non restare troppo delusi? Lo abbiamo chiesto ad Andrea Cattapan di Consultique, società veronese indipendente di analisi e consulenza finanziaria.

“Come società stiamo seguendo da tempo questa operazione per conto di diversi clienti e investitori. La risposta alla domanda se il valore dell’Opa è accettabile”, ragiona, “è che il prezzo lo fa il mercato. Detto questo, capisco che gli azionisti storici che hanno comprato anni fa a cifre molto più elevate di quelle offerte da Generali soffrano, ma bisogna leggere i numeri. Che dicono che 6,75 euro possono sembrare – e forse sono davvero – meno della cifra giusta, ma derivano dalla situazione pregressa non ottimale di Cattolica, dalla frenata imposta dal Covid e dalle difficoltà di gestione emerse negli ultimi anni. Peccato, perché era un titolo che poteva essere un buon investimento da tenere nel cassetto”.

“Sul prezzo finale non è ancora detta l’ultima parola e c’è il margine per una rivalutazione, che però molto probabilmente sarà inferiore alla cifra che molti si aspettano e sperano”, precisa Cattapan. “In base a ciò che emerge da un’analisi realistica guardando al valore di libro e ai correttivi applicabili, una valutazione generosa potrebbe essere a 7,30-7,50 euro, quindi tutto sommato non siamo tanto lontani dalle quotazioni delle ultime settimane. Il che potrebbe soddisfare almeno nella forma anche un investitore come Warren Buffet che era entrato a 7,35, e alcune fondazioni che hanno in carico il titolo Cattolica a una quota di poco più alta. Mentre un obiettivo di 8 euro invece è decisamente irreale. Aggiungiamoci che gli altri azionisti più o meno grandi in passato non sono mai riusciti ad aggregare una massa critica necessaria per incidere sulle scelte dei CdA, e oggi non potrebbero spingere verso un riallineamento al rialzo, né men che meno a far saltare l’Opa”.

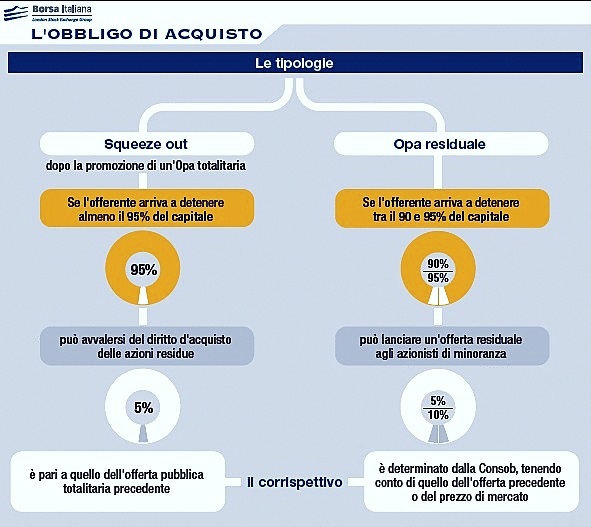

Strappiamo un’ultima considerazione all’analista finanziario di Consultique. Ma Generali ce la farà a portare a casa tutte le azioni di Cattolica? Se non si è manifestata la “pressione” sufficiente per ottenere un prezzo migliore, cosa impedirebbe agli azionisti di restarsene a guardare? “C’è un’ipotesi da valutare. Il CdA di Cattolica, sia pure già guidato da Generali, potrebbe chiedere esso stesso una correzione, prestando pro forma la voce agli azionisti”, spiega. “Oppure potrebbe essere anticipata l’ipotesi del ritorno a un buon dividendo nel 2021, a valere sui risultati del 2020. Sarebbe un “premio” differito, ma può far ripensare i molti scettici”. E se arrivassimo a un conferimento pari al 90% delle azioni? “Due le opzioni sul tappeto: tra il 90 e il 95% ci sarebbe un’Opa residuale per gli azionisti di minoranza con il corrispettivo determinato da Consob fra 6,75 e i corsi di Borsa. Oltre il 95% invece scatta lo “squeeze out”, con cui Generali avrebbe il diritto di acquistare le azioni residue al valore dell’Opa, quindi a 6,75 euro e stop. Sono valutazioni che noi consigliamo di fare subito”.