(s.t.) Venerdì pomeriggio l’Opa lanciata da Assicurazioni Generali su Cattolica si è chiusa, come l’Adige ha raccontato in diretta, con il raggiungimento dell’84,5% del capitale. Ma anche se i risultati definitivi dell’offerta saranno comunicati solo nei prossimi giorni, insieme ai dettagli sull’avveramento o la rinuncia alle altre condizioni formali di efficacia, la vicenda finanziaria che ha investito in pieno Verona è tutt’altro che conclusa. Un po’ di luce l’ha fatta poche ore fa la stessa Borsa Italiana, riprendendo un report degli analisti di Bank of America pubblicato da Radiocor.

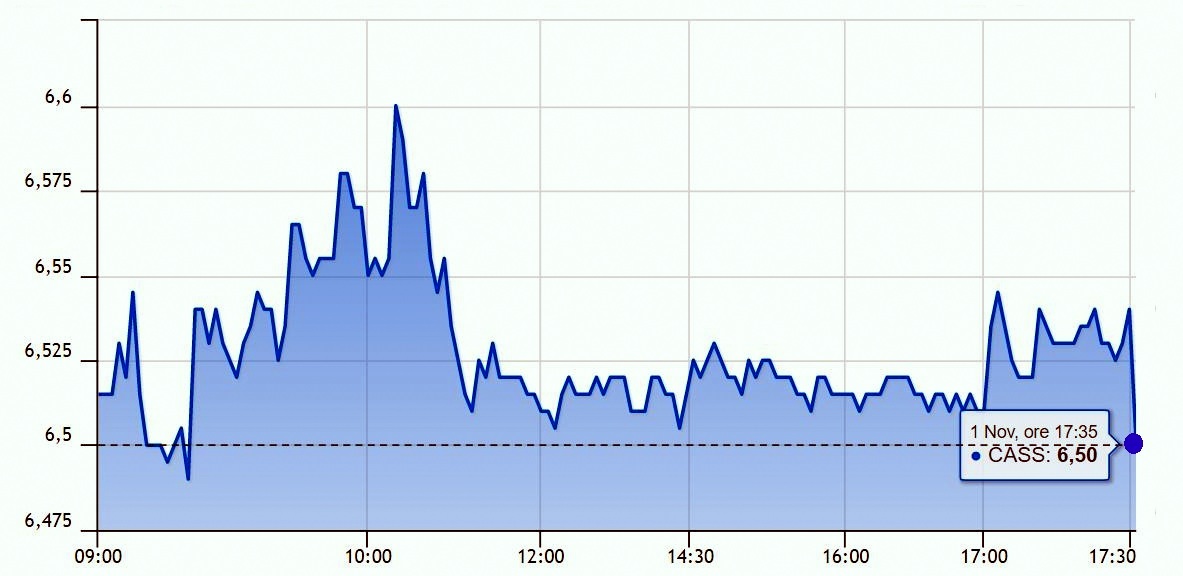

Prima ancora dell’analisi però diamo conto dei destini incrociati delle due compagnie proprio sui listini di Piazza Affari. Generali oggi ha raggiunto i 19 euro, in rialzo di dello 0,58%, ritornando quindi ai livelli raggiunti nel novembre del 2019, sopra i valori massimi del periodo precedente la pandemia. La performance positiva in Borsa della compagnia triestina, sottolinea Radiocor, “arriva sia in scia ai continui acquisti del patto Caltagirone-Del Vecchio (che puntano almeno al 18%) sia a valle della conclusione con successo dell’Opa su Cattolica”. La compagnia veronese invece oggi in Borsa ha lasciato sul terreno un altro 1,22%, posandosi su un pavimento di 6,50 euro tondi, 25 centesimi sotto il prezzo di Opa e tornando così al livello di fine maggio, nei giorni precedenti l’annuncio di offerta del Leone.

Quello raggiunto venerdì, sintetizza oggi Bank of America, è un risultato positivo “che permetterà ora a Generali di estrarre sinergie importanti (80 milioni pre tasse indicati in passato) attraverso il consolidamento di Cattolica nel gruppo”. Grazie a questo effetto ma non solo, secondo gli analisti della banca d’affari, Generali appare intenzionata a dare rapidamente seguito alle procedure per ottenere il controllo della totalità della compagnia veronese. Spiegando che “l’esatta forma del prossimo step non è chiara, ma ci attendiamo avvenga nel breve termine. Da una parte infatti Trieste potrebbe portarsi sopra il 90% (ad esempio raccogliendo parte delle azioni oggi in mano agli azionisti che non hanno aderito all’Opa, ndr) e forzare così lo “squeeze out”, mentre dall’altra potrebbe procedere con la fusione”.

In caso la soglia del 90% non dovesse essere raggiunta, e non si potesse quindi procedere a una opzione come la “fusione semplificata”, la soluzione più indicata per adesso sembra essere una fusione “normale”. Ricapitolando: al momento a Generali manca grosso modo un 5,5% di azioni per raggiungere la prossima soglia operativa. Se non potrà arrivarci con gli acquisti sul mercato in un periodo relativamente contenuto, verrà probabilmente convocata un’assemblea straordinaria che delibererà la fusione. E a quel punto agli azionisti di Cattolica che non hanno aderito all’Opa saranno assegnate d’ufficio azioni di Generali. Con la consapevolezza che il rapporto di concambio, è stato spiegato più volte nelle scorse settimane, verrà stabilito in base a una valutazione implicita di Cattolica molto verosimilmente inferiore a quella offerta in Opa di 6,75 euro.

Vada come vada, la strada è già segnata (e si procederà “celermente”, è il termine utilizzato nel report): la destinazione è sicuramente il delisting di Cattolica più volte annunciato da Generali fin dal prospetto informativo. Uno degli effetti più immediati ed evidenti sarà “un incremento dell’utile per azione di Generali”, fa notare ancora Bank of America. La quale precisa anche che una volta definitivamente sottoposto al proprio controllo il 100% di Cattolica, Trieste “potrà disporre di ulteriori 800-900 milioni per ulteriori acquisizioni, che potrebbero spingere ulteriormente i profitti. Al proposito”, fa notare in conclusione il report, “il management di Generali ha dimostrato un’ottima disciplina sul lato delle fusioni e acquisizioni”.