(di Simone Alessandro Cassago) Passata la grande sbornia della nostra economia, con le immediate riaperture del sistema produttivo (nel 2021 l’Italia, e con lei tutte le economie globali, vide una crescita del PIL del 7%), ci si è trovati di fronte ad un problema che era ben prevedibile, ovvero l’aumento dell’inflazione.

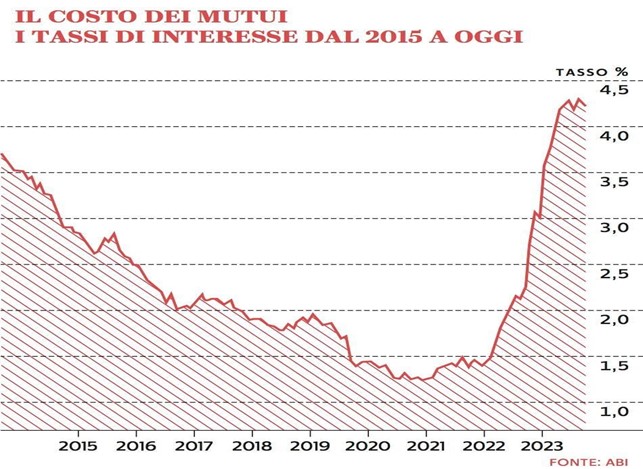

In casi come questi, le banche centrali che emettono moneta e sono i gestori della politica monetaria, per fuorviare ad una inflazione sempre più crescente (di cui il nostro paese sente ancora il peso con un 6% medio registrato nel 2023, seppur in miglioramento rispetto al 8,1 % del 2022) hanno usato una ricetta classica per far rientrare il problema: alzare i tassi di interesse. Nello specifico caso della BCE (come si evince anche dal grafico suindicato) in meno di due anni i tassi si sono triplicati, da poco più dell’1% nel 2021, arrivando al 4,5 odierno, e il mercato immobiliare ne ha risentito immediatamente (solo nei primi mesi del 2023 abbiamo avuto un calo delle compravendite del 12%).

Il centro studi della FABI (il sindacato più rappresentativo della categoria dei bancari) ha stilato una analisi che evidenzia come il caro mutui abbia ridefinito le priorità delle famiglie italiane, allontanandole dall’idea di acquistare immobili (nonostante, per una certa parte di compravendite immobiliari, il superbonus 110% abbia attutito un po’ il colpo). Lo stock di mutui richiesti, è sceso di 2,3 miliardi di euro nel corso del 2023, ma la situazione potrebbe mutare durante quest’anno con il paventato inizio del taglio dei tassi di interesse.

Secondi la FABI, la fiammata del costo del denaro, portato dalla BCE al 4,5%, ha fatto triplicare i tassi praticati dalle banche sui mutui erogati alle famiglie; a fine dicembre scorso, gli interessi medi applicati ai prestiti immobiliari erano arrivati al 4,40%, esattamente il triplo rispetto all’1,45 di gennaio 2022. Una salita vertiginosa di 295 punti percentuali in soli 24 mesi, che ha portato lo stock di mutui a calare, nel corso del 2023, di ben 2,3 miliardi di euro.

Mutui: crollati gli investimenti nel mattone

I dati degli ultimi 12 mesi, dimostrano che il delicato equilibrio tra tassi di interesse ed inflazione, ha messo a dura prova la capacità di indebitamento degli italiani, trascinando vero il basso gli investimenti nel mattone. Tutto questo ha generato effetti negativi sul mercato immobiliare e, in particolar modo sulle compravendite che lo scorso anno sono significativamente diminuite: per tutte queste ragioni cala dal 50% al 41% la quota di italiani che si indebitano per comprare una abitazione.

Mutui: a breve l’inversione dei tassi BCE

L’inversione di tendenza nel mercato immobiliare, potrebbe essere favorita nel momento in cui la BCE, decidesse di dare il via ad un taglio dei tassi (per il momento si parla solo di un primo taglio a giugno, del quale non si conosce ancora l’entità) e ad una politica creditizia e monetaria più espansiva; aleggiano, però, ancora molti dubbi sulla rapidità con cui le famiglie italiane reagiranno ai tagli in arrivo, ed all’effetto indotto, ma lento, che gli stessi avranno sul costi di chi contrae un mutuo

Per il momento, i dati sui prestiti e le pressioni sul mercato immobiliare italiano risultano negativi, e sono la diretta conseguenza dell’impegno da parte della BCE a far crescere il costo del denaro, nel tentativo di frenare l’inflazione. La formula di successo nel contrasto dell’inflazione da parte della BCE non è stata analoga per il mattone italiano.

A gennaio 2021, l’ammontare dei mutui era a quota 392,3 miliardi di euro, e nel corso di quell’anno, è aumentato al ritmo di 1,5 miliardi al mese , chiudendo a quota 409,9 miliardi alla fine dello stesso anno; durante il 2022, il ritmo di crescita è calato a 1,4 miliardi di euro, con un totale di mutui erogati a fine anno parti a 426,9 miliardi di euro.

La vera inversione di tendenza e relativo rallentamento si sono incominciati a vedere già nel 2023: primo calo dell’ammontare dei prestiti erogati dalle banche pari a 600 milioni di euro, e una successiva, seppur lenta diminuzione, per arrivare ad uno stock totale di mutui pari a 426,9 miliardi di euro a fine anno.

L’inversione di tendenza è arrivata con la prosecuzione dell’anno 2023, in cui si è visto un primo calo degli stock mutui pari a circa 600 milioni di euro già da gennaio, con una diminuzione fino ai 424,6 miliardi nel dicembre dello scorso anno. In base alle statistiche elaborate da BankItalia possiamo osservare che l’ammontare dei prestiti immobiliari è cresciuto sistematicamente in corrispondenza di tassi favorevoli, sia dal punto di vista della politica monetaria , sia per quanto concerne gli interessi praticati alla clientela, per poi decelerare nella fase in cui si è inasprita la dinamica del costo del denaro.

Va anche specificato che, nel biennio 2020 -22, il totale dei mutui era cresciuto con nuove erogazioni pari 35,4 miliardi di euro con un incremento del 9,05%. La crescita delle erogazioni di mutui si è equamente distribuita nei due anni presi in esame: 18,3 miliardi nel 2021 e 17 miliardi nel 2022; la corsa è continuata anche dopo la prima fase di incremento dei tassi, avviata nell’estate 2022 con rialzi fino al 2,5 % a dicembre dello stesso anno, soglia che il mercato è riuscito ad ammortizzare e digerire.

Mutui, le previsioni per il 2024

Cosa dobbiamo aspettarci per questo 2024, in merito al mercato dei mutui? Fondamentale sarà sia per le banche e anche per le famiglie, che la BCE acceleri l’avvio del percorso di riduzione del costo del denaro; si tratta di un passo fondamentale proprio per rimettere in condizione le stesse banche a poter tornare a sostenere il mercato immobiliare Per il nostro paese significherebbe ridare ossigeno ad una parte molto importante del nostro sistema economico che vale diversi punti di PIL considerando anche il relativo indotto.

Infine, la velocità con la quale la BCE ha portato il tasso base dallo 0 al 4,5 % è stato uno shock per il mercato finanziario, le imprese e le famiglie; ma nel board della BCE abbiamo la fortuna di poter contare sulla presenza del governatore della Banca d’Italia Fabio Panetta (nella foto qui sopra) che si è sempre speso per una politica monetaria più espansiva, ed accomodante su un taglio dei tassi logico e razionale, studiato nei tempi.