(di Simone Alessandro Cassago) Bot people: gli italiani, si sa, sono sempre stati un popolo di formiche; grandi risparmiatori fin dai tempi del boom economico, tra la fine degli anni Cinquanta e inizio anni Sessanta. Allora gli investimenti dei risparmi andavano maggiormente canalizzati nell’acquisto della prima casa, considerato come un sogno irrealizzabile solo dieci anni prima.

Poi arrivarono gli anni ’70 e lo choc petrolifero; l’inflazione salì alle stelle (fino a raggiungere la doppia cifra percentuale), e le formiche italiane iniziarono ad affacciarsi in Borsa per investire in titoli di stato che garantivano alti rendimenti a protezione del proprio capitale dall’erosione inflattiva. Erano chiamati i BOT People, in quanto grandi acquirenti di Buoni Ordinari del Tesoro, con buona pace delle casse statali le quali necessitavano, mai come allora, di denaro fresco per le esigenze di spesa pubblica.

Bot people, il boom degli Anni Ottanta

Negli anni Ottanta e Novanta si continuò in tale direzione, anche se ci si incominciava ad affacciare, seppur timidamente in fase iniziale, al mercato azionario ed a quello dei fondi di investimento; negli anni duemila la prassi si consolidò in tal senso, facendo divenire più variegata la scelta di investimento del proprio portafogli.

Arrivò poi la crisi del debito sovrano nell’estate/autunno del 2011, e un governo tecnico di emergenza fece di tutto per abbassare lo spread (ovvero il differenziale fra i tassi di interesse dei BTP nostrani e gli affidabili Bund tedeschi), e calmierare i tassi di interesse grazie all’azione dell’allora presidente della BCE Mario Draghi, definito dalla stampa di settore come il salvatore dell’Euro.

Ci trovammo addirittura in deflazione (ovvero con una inflazione negativa) e l’arrivo della stagflazione (ovvero bassa crescita del PIL e inflazione negativa), attraversando momenti molto difficili; i rendimenti dei titoli di stato calarono bruscamente, e le nostre formiche smisero di investire , preoccupati dalle continue minacce di default, di fronte ad un debito pubblico accumulato negli anni molto elevato, arrivando ad avere un paese con ex risparmiatori che detenevano ben 4.000 miliardi di euro fermi sui conti correnti.

Bot people, caccia a migliaia di miliardi fermi in banca

Ora la situazione è radicalmente cambiata; il covid ha tenuto ferma l’economia mondiale per oltre un’anno e mezzo, dalla primavera del 2020 all’autunno del 2021, e quando si è potuto ripartire a produrre, le economie (in particolar modo quella italiana) hanno visto rifiorire la crescita con percentuali di aumento del PIL pari anche al 6 – 7%.

Giocoforza si è inserita nel contesto la crescita dell’inflazione, a cui le banche centrali hanno risposto con la ricetta classica per contenerla, ovvero l’aumento dei tassi di interesse (che ora nella UE sono apri al 4,5% su base annua).

Per salvaguardare i propri risparmi contro l’inflazione, gli italiani sono ritornati (spinti anche dal governo e dal Ministero dell’Economia) ad investire ri-affaciandosi massivamente in borsa; ma come sono orientate oggi, le scelte di investimento?

Con un’inflazione ancora ferma al 5,3%, guadagnare almeno un buon 5% non è più un sogno impossibile, tanto che i BTP decennali hanno raggiunto una soglia di rendimento del 5% a scadenza (badiamo che si tratta di un 5 % lordo.

E’ necessario considerare prima i costi dell’investimento, e l’inflazione che copre una parte del rendimento facendolo quasi scomparire); però i nostri risparmiatori lo considerano ancora una buona scelta per tutelarsi dall’inflazione, tanto che la recente seconda asta di collocamento del BTP Valore, fortemente sponsorizzato sia dal governo che dal Ministero dell’Economia (di durata quinquennale e con tassi del 4,10 % per il primo, secondo e terzo anno anno, e del 4,50% peril quarto e quinto anno) ha avuto un discreto successo, con 17 miliardi di euro raccolti.

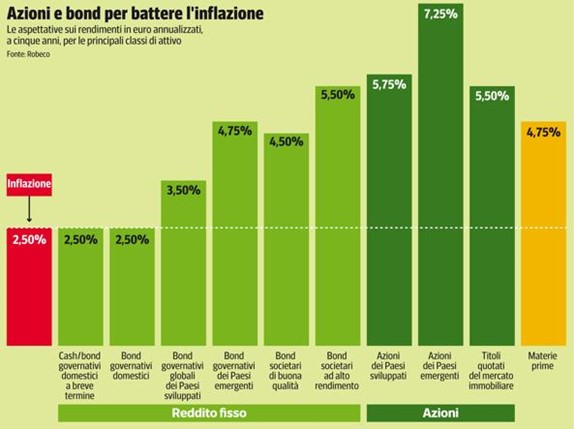

Anche i conti di deposito offerti dalle banche, nelle migliori condizioni, garantiscono un rendimento del 5% sulle somme vincolate sempre a 5 anni. Le prospettive si fanno ancora più incoraggianti sui mercati finanziari, considerando lo stesso lasso di tempo; sulle borse dei paesi sviluppati e sulle obbligazioni ad alto rendimento si potrebbe ottenere, in media, il 5,75 % e il 5,5 % l’anno da qui al 2008.

Bisogna poi, stare molto attenti alle differenze tra un’investimento nei conti deposito e uno nei mercati finanziari; la volatilità è molto diversa, così come differenti sono le prospettive di ritorno in termini di guadagno. Supponiamo di investire 10.000 euro sia nel caso delle borse globali, che in quello dei conti di deposito, in 10 anni avremmo nel primo caso un ritorno di 14.400 euro (al netto dell’inflazione), contro un i 12.000 di un’investimento a tasso fisso tipo il conto di deposito. Badiamo bene che lo scenario presentato è ottimistico, se i mercati finanziari dovessero vivere fasi ribassiste risulterebbe, di conseguenza molto più conveniente il conto di deposito.

In tutto ciò vi è un elemento di valutazione soggettiva del risparmiatore non trascurabile, il quale valuta bene l’obiettivo di investimento, l’orizzonte temporale e il livello massimo di oscillazione delle quotazioni che è disposto a tollerare; la base per calcolare la fattibilità di un’investimento è anche l’analisi dell’andamento inflazionistico, soprattutto nel medio-lungo periodo, considerando che sui mercati troviamo ancora delle emissioni societarie di buona qualità.

Bot people, ecco perchè sono tornati

Concludendo, possiamo affermare che le formiche italiane restano ancora molto ancorate ai BTP e ai conti di deposito (almeno quelle meno preparate da un punto di vista dell’educazione finanziaria), mentre quelle più preparate ed esperte si affacciano in borsa sui mercati globali, districandosi fra azioni di società ad alto rating, ed obbligazioni delle stesse definite con l’appellativo di “high yeld”, ovvero ad alto rendimento, in particolare quelle del vecchio continente; qui ci troviamo di fronte a titoli particolarmente attraenti, generalmente a tasso variabile, con rendimenti che si avvicinano al 10%, ma che scenderanno in un’orizzonte di medio periodo, con il calo dei tassi di interesse nel momento in cui l’inflazione scendesse, stabilendosi sulla soglia “fisiologica” del 2%.

La complessa situazione geopolitica in Medioriente, i bassi tassi di crescita economica in Europa e in Italia e il rientro dell’inflazione condizionato da tali eventi, generano sempre e comunque un fattore di rischio nell’investire; ecco perché possiamo dire che in Italia sono tornati, in massa, i ben noti “BTP People” i quali cercano soprattutto protezione contro l’inflazione e garanzia di ritorno del capitale investito.