(di Simone Alessandro Cassago) Un popolo di eroi, santi, trasmigratori e…formiche. In banca ed alle Poste giace un “tesoro” di oltre 4mila400 miliardi€. Sono i risparmi degli Italiani, famiglie e imprese, che aspettano tempi migliori per venir spesi o sono pronti ad intervenire in caso di “bisogno”. Ma la propensione al risparmio non è della stessa quantità e qualità nei vari paesi del mondo; nelle stesse nove economie mondiali (includo anche Russia e Cina, saltando per un momento gli aspetti di geopolitica internazionale, per avere un quadro d’insieme totale e completo) più industrializzate e sviluppate, la funzione risparmio assume connotati differenti, passando da paesi con propensione al risparmio medio – bassa (vedi ad esempio USA, Gran Bretagna, Germania, Giappone), a paesi con propensione al risparmio medio – alta (come Italia e Francia). La stessa propensione al risparmio degli italiani è, nel complesso ancora elevata, posizionandosi in una forbice tra il 10% e il 15% di reddito non consumato, rispetto sia ai valori medi UE, sia a quelli dei 9 “grandi” già citati, che oscillano in una forbice tra un minimo del 5 e un massimo dell’8%. Questa è una enorme risorsa per l’Italia che, se ben utilizzata, potrebbe cambiare il Paese ben più e meglio del tanto decantato Piano nazionale di ripresa e resilienza. Ma, per capire meglio la storia del risparmio in Italia e del perché e come siamo diventati un “popolo di formiche” occorre fare una precisa analisi storica.

Secondo Dopoguerra e primo boom economico

L’Italia esce pesantemente sconfitta dal secondo conflitto mondiale, piena di macerie materiali e morali; il paese ha comunque tre elementi fortunati, uniti dalla forte volontà di riscatto degli italiani stessi:

Primo, è guidata da una classe politica capace e competente, Secondo, grazie a questo aspetto riesce ad imporsi verso gli USA (i grandi vincitori del conflitto) come importante parte attrice negli equilibri geopolitici dell’Europa del Mediterraneo, beneficiando di una parte cospicua degli aiuti arrivati all’Europa tramite il noto “piano Marshall”, Terzo (nonostante gli incessanti bombardamenti del 1943 – 44), le principali fabbriche del “triangolo industriale del paese” costituite dall’asse Milano – Torino – Genova subiscono solo lievi danneggiamenti e iniziano già dalla seconda metà del 1945 a far ripartire con ancora più energia e forza di spirito la produzione industriale.

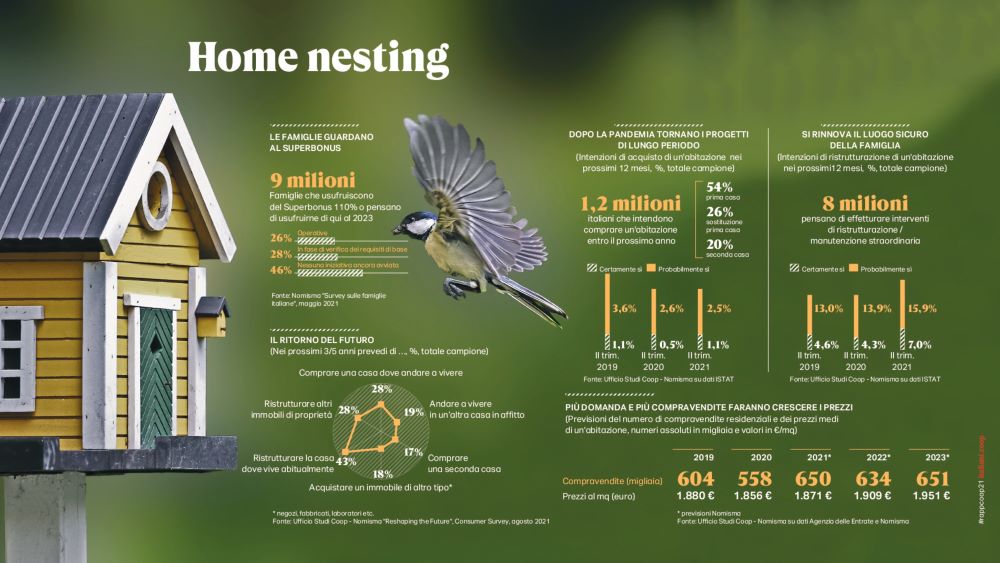

Negli anni ’50 inizia la “vera” ricostruzione post-bellica, partendo dal piano case per l’edilizia popolare del primo governo Fanfani, arrivando alla ristrutturazione di vecchi palazzi e alla prima fase di piani immobiliari per l’edilizia residenziale di livello intermedio; gli italiani, quindi, in questo periodo (oltre a cominciare a scoprire maggiormente la forza propulsiva dei beni di consumo) capiscono che una parte dei loro redditi, che tra la seconda metà degli anni ’50 e l’inizio degli anni ’60 crebbero in modo quasi esponenziale, deve anche essere destinata al risparmio; da allora gli italiani puntano ad acquistare la casa in cui decidono di andare ad abitare, contraendo i primi mutui, e iniziano ad investire nei buoni postali, nei depositi a risparmio (allora i tassi erano allettanti e coprivano in toto l’inflazione, superandola sovente e garantendo interessi molto buoni), così come nei Buoni Ordinari del Tesoro e nelle polizze vita in ottica di previdenza verso il futuro. Il mercato azionario rimane ancorato alle disponibilità delle classi sociali medio alte, che privilegiano titoli da “cassettista” (ovvero titoli a bassa volatilità e dal buon rendimento sia in termini di crescita di valore nel tempo, che di dividendi distribuiti). Durante questo lasso di tempo la percentuale di propensione al risparmio oscilla tra il 10 e il 15%

Dalla seconda metà dei Sessanta “ruggenti” alla crisi degli Anni Settanta

Nel biennio 1964 – 65 l’impeto del boom economico ebbe una battuta d’arresto, in quanto si verificò la prima crisi “congiunturale” (ovvero la combinazione di diversi fenomeni socio – economici che determinano una particolare evoluzione del sistema di un paese, a volte positiva, spesso negativa) dell’economia italiana dal dopoguerra, la quale colse di sorpresa gli italiani.

La “congiuntura”, come venne definita dai quotidiani dell’epoca, fu affrontata con piglio risoluto dai dicasteri economici del governo di quel periodo, tramite mirate politiche economiche e finanziarie a sostegno della produzione industriale rese anche possibili grazie ad una moderata e mirata svalutazione della lira, eseguita di concerto fra il Ministero del tesoro e la Banca D’Italia; dal 1966 al 1973 la crescita economica riprese, anche se con ritmi non così sostenuti come in precedenza (si passò da un +8-9% di aumento del Pil su base annua tra il 1958 e il 1963, ad un +4 -+5% medio dal 1963 fino al 1973).

Se guardiamo anche il grafico storico, notiamo che la propensione media al risparmio degli italiani passa dal 18% del 1970 al 26% del 1978, in un contesto politico sociale difficile per il paese caratterizzato da alta conflittualità fra sindacati e imprese (inaspritasi dopo l’autunno caldo del 1969), con un numero di ore non lavorate e di scioperi continui preoccupante, da instabilità politica (noti i governi “balneari” che contraddistinsero tutto il decennio), e da violenza politica giovanile con la nascita ed il prosperare di movimenti terroristici, spesso incontrollati. Con la crisi energetica scoppiata nell’autunno del 1973, l’economia italiana affrontò una seconda fase di crisi congiunturale più profonda (unitamente a tutte le economie occidentali, USA in primis), l’inflazione arrivò ad esplodere toccando la doppia cifra percentuale e gli italiani, continuando ad essere formiche, destinarono i loro risparmi a sostegno dell’aumento di deficit pubblico che i governi dell’epoca furono costretti ad attuare, per sostenere meglio le manovra di politica economica necessarie al fine non compromettere il sistema. Per coprirsi dal rischio inflattivo incrementarono gli acquisti di buoni ordinari del tesoro, diventando “de facto” i veri possessori del debito pubblico. Per tenere in piedi anche il settore immobiliare, i costruttori elaborarono piani edificativi di realtà residenziali dal livello medio alto che attrassero molto una fascia di popolazione più vasta (cresciuta a livello di disponibilità economica), la quale cercava maggiore comfort e desiderava spostarsi in zone semi centrali, soprattutto nelle medio – grandi città. Nacque, nel medesimo periodo anche il boom delle “seconde case” (per persone ad alto livello di reddito) nelle località di vacanza. Per quanto riguarda la borsa, gli investimenti in azioni dal taglio “cassettistico”, rappresentavano ancora un buon 80% del totale, con 20% di piccoli risparmiatori e di medi investitori individuali che azzardavano acquisti di titoli dal profilo più “speculativo” .

Gli Anni Ottanta e Novanta, il secondo boom

La crisi energetica terminò all’inizio degli anni ’80, ma non la spirale inflattiva che continuava ad essere fomentata dal circolo vizioso del meccanismo della scala mobile (ovvero quel sistema che aumentava automaticamente i salari e gli stipendi all’inflazione dichiarata dall’ISTAT, seguendo la logica del rincaro di uno specifico “paniere” di beni di riferimento, attraverso l’erogazione di una indennità integrativa speciale, nota anche come indennità di contingenza, già applicata dai primi anni ’50 per varie categorie di lavoratori non appartenenti però al settore industriale, estesa a tutte le categorie lavorative a partire dal 1975 mediante un accordo concertato tra Confindustria e sindacati), la quale con il decreto legge del 14 febbraio 1984 venne ridotta drasticamente di ben tre punti percentuali, dando più respiro alla ripresa economica con il “secondo boom economico degli anni ottanta”, in cui l’Italia si affermò come quinta potenza economica mondiale, superando la Gran Bretagna.

Gli italiani, oltre a continuare a risparmiare allo stesso livello del decennio precedente (alternando i BOT che rappresentano titoli del debito pubblico a breve scadenza, ai Certificati di Credito del Tesoro – CCT caratterizzati da scadenze a medio lungo termine), iniziarono ad utilizzare i nuovi Fondi Comuni di Investimento ed a speculare di più sul mercato azionario, nel decennio in cui tutte le economie più importanti correvano a mille e le borse, di riflesso, vissero il periodo dei grandi rialzi, almeno fino al 19/10/1987 (il famoso “lunedì” nero in cui gli indici di Wall Street crollarono in media di oltre il 20% dando origine al purtroppo frequente fenomeno delle bolle speculative). L’acquisto della seconda casa divenne alla portata di una fascia di popolazione più ampia, tanto che gli istituti di credito crearono dei mutui agevolati dedicati proprio a questo tipo di investimento.

Tornando al grafico, però, notiamo che dagli inizi degli anni ’90 la percentuale di propensione al risparmio scese dal 25% del 1984 al 16% del 1992, arrivando al 9% del 1999; cosa successe? Principalmente un fattore, ovvero l’aumento incontrollato del debito pubblico che arrivò tra il 1992 e il 1996 a portare il rapporto Deficit/PIL ad oltre il 120%, con conseguenti declassamenti delle agenzie di rating e inasprimento della pressione fiscale nel tentativo (non riuscito appieno) di arginare il fenomeno, unitamente a varie svalutazioni della lira italiana in ottica del rispetto dei parametri di Maastricht (tuttora oggetto di acceso dibattito) ai fini della nascita dell’Unione Europea e l’adozione della moneta unica, L’Euro (nata ufficialmente nel marzo 1998, con corso legale forzoso a partire dal 1°gennaio 2002). Più pressione fiscale, si tradusse in meno denaro in tasca da poter dedicare al risparmio e un debito pubblico “sorvegliato speciale” cominciò a far allontanare gli italiani dai titoli a breve termine come i BOT, pur rimanendo ancora abbastanza fedeli a quelli a lungo termine, ovvero i CCT e i BTP (buoni del tesoro poliennali, i quali avevano iniziato a prendere terreno nel sentiment del risparmiatore medio italiano nella seconda metà degli anni’80).

Gli anni ’90 videro, inoltre l’affermarsi sul nostro scenario dei Fondi Comuni Di Investimento rivolti ad una clientela che cercava buoni rendimenti, valutando la composizione del rischio (che all’epoca era di esposizione pari al 35% sul comparto azionario, e pari al 65% su quello obbligazionario sia italiano che estero); fu il decennio che vide crescere come funghi le varie Società di Gestione del Risparmio, alcune delle quali si rivelarono meteore mentre altre si sono consolidate nel tempo divenendo dei veri colossi della finanza gestita.

al 2000 ai giorni nostri

L’avvento dell’EURO e la sua entrata in vigore il primo gennaio 2002, come unica moneta avente corso legale nella Ue, con quel concambio capestro verso la lira, non ha giovato ai redditi degli italiani, che hanno visto dimezzarsi il valore delle proprie entrate con notevole impatto sul relativo potere d’acquisto; nonostante tutto, però, guardando nuovamente il grafico si nota che fino, alla grande crisi economico – finanziaria del 2008, la propensione al risparmio degli italiani è oscillata tra l’8 e il 10%. Ci si è distaccati molto da BOT e CCT passando sempre più ai BTP, in particolar modo quelli “inflation linked” ovvero con una quota di rendimento fisso e un’altra legata all’andamento dell’inflazione nell’area EURO (peraltro mai superiore al 4% nel periodo 2002 – 2008). Va da sé, che nell’acquisto massivo di titoli del nostro debito pubblico sono entratati i cosiddetti “Investitori Istituzionali (ovvero Banche di medio -grande portata sia italiane che estere, così come grandi compagnie di assicurazione e fondi di investimento, anche qui sia italiani che esteri), i quali tuttora detengono la fetta più importante del debito pubblico nostrano. Dal canto loro i risparmiatori italiani hanno anche girato somme di denaro sempre più crescenti verso i già citati Fondi Comuni di investimento, i cui gestori hanno ampliato sempre più la gamma di tipologia e affinato la qualità della composizione di titoli all’interno degli stessi.

Con lo scoppio della grande recessione mondiale nel 2008 e con la situazione di crisi dei debiti sovrani in Europa nell’estate/autunno del 2011 (osservando sempre il grafico) la propensione media al risparmio degli italiani si è più che dimezzata arrivando ad uno striminzito 4% fagocitata anche da un repentino ribasso dei tassi di interesse che sono arrivati addirittura sotto lo zero: oltretutto questi due avvenimenti hanno portato il risparmiatore medio italiano a voler azzerare i rischi, mentre l’investitore medio (che è possessore di maggiori redditi e più avvezzo al rischio ha iniziato sempre più ad orientarsi in operazioni di trading su strumenti particolari e complessi come i derivati.

La stagnazione (ovvero bassa crescita del PIL con livelli di inflazione irrisori e non superiori all’1 -1.5, se non addirittura negativi) della nostra economia aveva generato negli italiani una sempre più scarsa e pigra propensione al risparmio che tra il 2018 e il 2019 si era attestato ad un misero 2%; poi, all’improvviso, nel febbraio l’epidemia (poi pandemia) da COVID SARS 2019 con i vari lockdown e la difficoltà di destinare la fetta dei propri guadagni ai consumi (anche se calati nell’ultimo decennio), hanno spinto gli italiano a tornare, giocoforza, verso il risparmio (senza investire e lasciando i soldi depositati sui conti correnti), consentendo ad oggi settembre 2021 di aver recuperato quasi 10 punti percentuali di propensione al risparmio.

E’ di rigore precisare, concludendo, che quegli oltre 4.400 miliardi di euro degli italiani, ancora fermi nei depositi bancari e postali, sono anche frutto delle eredità percepite dai figli e dai nipoti di chi accumulò risparmi negli anni più fervidi della nostra economia, i quali se li tengono stretti pur non sapendo come ottenere nuovamente dei profitti con investimenti mirati, in un panorama finanziario sempre più complesso. Spesso, gli italiani vengono definiti analfabeti finanziari; cercando di non estremizzare va detto che il fatto corrisponde a verità, tanto che già si comincia a parlare di introduzione dell’educazione finanziaria negli istituti di formazione secondaria superiore della penisola; se ci si riuscirà potrebbe essere un prezioso input delle generazioni più giovani, verso quelle degli over 40 -50 a recuperare il tempo perduto e ritornare “formiche”, pienamente partecipi delle evoluzioni del panorama finanziario.